令和3年(2021年)の確定申告、つまり令和2年(2020年)の確定申告書が一部変更となっています。

その変更点が雑所得の項目です。

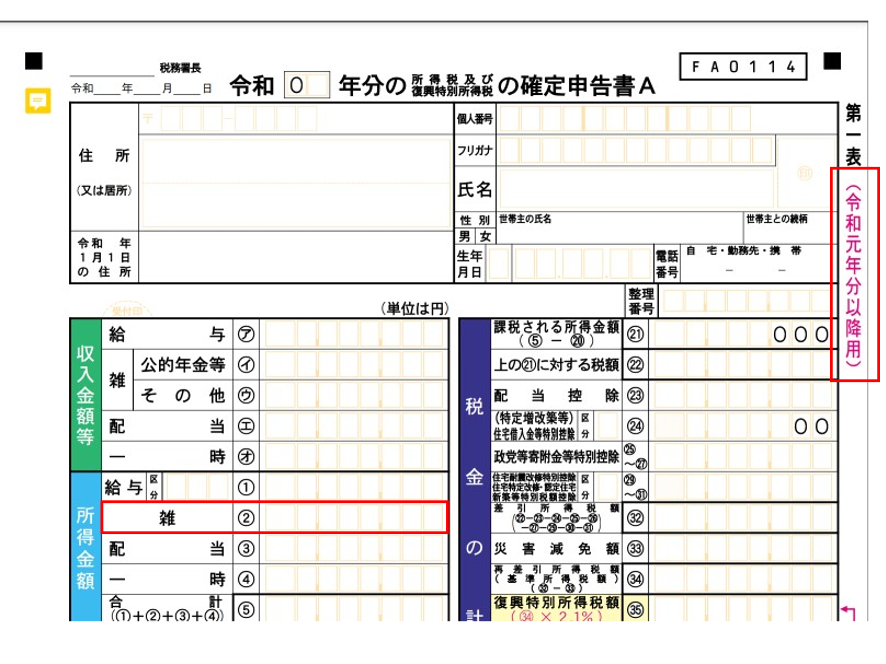

↑が令和元年までの確定申告書Aですが、雑所得の項目は1行だけでした。

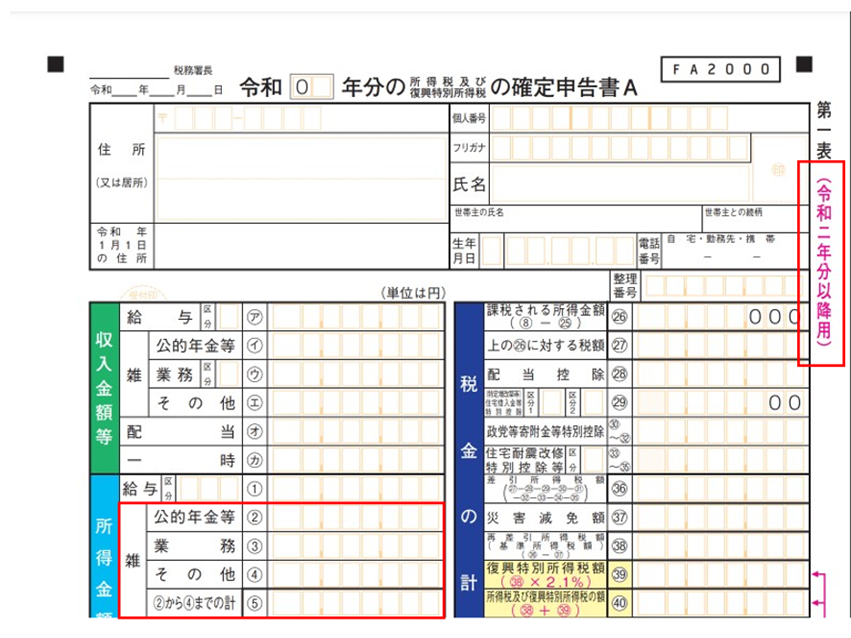

それが、令和2年以降はこのようになります。

↑このように、公的年金等・業務・その他の3項目となっています。

ここで疑問になるのが、業務とその他の違いです、公的年金はそのままなのでわかります。

この記事を読んだ方が良い人

- 雑所得を申告しようとしているけど、業務かその他か分からない

- 雑所得の確定申告が変わったことを知らない

- 300万円以上の雑所得が見込まれている

上記に当てはまる方はこの記事を最後まで読んで解決してください。

特に雑所得の合計収入額が300万円を超える方は必ず読んでおくことをお勧めします。

なぜなら、令和4年(2023年)から確定申告後の書類の保管義務などが変わってくるからです。

令和4年の基準となるのが令和2年(2020年)ですし、所得ではなく収入であることも注意が必要です。

それでは、さっそく新しい雑所得の確定申告について解説していきます。

[st-card myclass=”” id=455 label=”” pc_height=”” name=”” bgcolor=”” color=”” fontawesome=”” readmore=”on”]

雑所得の業務とその他の違いとは

では、雑所得の中に新たに新設された業務とその他の違いをみていきます。

国税庁ホームページには

“業務に係るものとは、副業に係る収入のうち営利を目的とした継続的なもの”

国税庁ホームページより引用

と記載されています。

つまり、単発的な収入は『その他』になり、

営利目的に継続した収入は『業務』ということになります。

なんでこんなこといちいち分ける必要があるの?と思うかもしれません。

1つは、副業ブームの影響があると考えられます。

そもそも、基本的な考え方として営利を目的とした継続的な収入は事業所得と思いませんか?

これは私見ですが、雑所得に区分を作り、収入が多いと資料の保管を義務付ける(詳細は後述します)というのは事業所得に誘導しているということだと思います。

雑所得のメリットはなんといっても確定申告がシンプルなこと。

記帳も必要なく、収入と経費さえわかれば、簡単に確定申告ができるのが事業所得との大きな違いです。

一方で、面倒ではありますが事業所得にして青色申告をした方が、

税制上は様々な優遇措置を受けられます。

つまり、この副業ブームのタイミングで雑所得で確定申告している副業サラリーマンなどに、

開業届を出して個人事業主として青色申告をさせようとしているのではないかとにらんでいます。

同時に、300万円以下の『現金主義による所得金額の特例』も副業の後押しになるでしょう(後述します)。

あくまでも個人の見解です…

話を戻しますが、雑所得の業務とその他の違いは分かったと思います。

[st-card myclass=”” id=446 label=”” pc_height=”” name=”” bgcolor=”” color=”” fontawesome=”” readmore=”on”]

雑所得の業務で300万円以上は要注意

その他に当てはまる方は特に今までと変わりありません。

問題になるのは業務に該当する方です。

まず、300万円未満の方。

この場合は『現金主義による所得金額の特例』が受けられるようになりました。

現金主義というのは家計簿のようなもので、お金が入ってきた日を収入が発生した日にできる特例です。

通常は発生した日にしないといけないのですが、300万円以下は特例でよくなりました。

これで会計処理が楽になり、副業がやりやすくなりました。

これが先ほど述べた今回の改正が副業の後押しではないか、ということです。

次に300万円以上の方。

けっこう稼いでいる方ですね。

この層には『現金預金取引等関係書類』の5年間の保管義務がつきます。

『現金預金取引等関係書類』とはお金の出入りが記録された書類です。

具体的には通帳や現金出納帳などが含まれます。

要するに、記帳が必要となったので雑所得であるメリットがなくなったと言えます。

雑所得には損益通算ができないというデメリットもあります。

損益通算とは、他の所得のプラスマイナスと相殺して、控除することができる考え方です。

事業所得は損益通算ができるので、もし赤字になってもサラリーマンなら

給与所得から赤字分を控除することができるので課税所得が少なくなります。

つまり、300万円を超えた場合は雑所得にしておくメリットが少ないのではないかと思うのです。

さらに、1000万円を超えると収入と経費に関する書類を、確定申告書に添付することになりました。

収支内訳書のようなものでしょうか、いずれにしても1000万を超える雑所得って

通常のサラリーマンでは考えにくいと思います。

もし、1000万を超えたら脱サラして個人事業主あるいは法人化して

社長として生きていけると思うので、少なくても事業所得になりそうな気がします。

雑所得の業務とその他についてのまとめ

雑所得が少々煩雑になりました。

個人的には、300万円以下の場合は確定申告が簡単になり、

300万円以上の場合は個人事業主になった方がメリットが大きくなった。

そんな印象です。

- 継続的な営利目的の収入は「業務」となる

- 「業務」のうち300万円までは確定申告が楽になった

- 300万円を超えると雑所得のメリットがない

- この機会に開業届を提出して、事業所得として青色申告特別控除を受けるのもあり

この副業ブームはサラリーマンにとって大きなターニングポイントとなる可能性があります。

その中でお金や税金に関する知識は必ず必要となります、今回の制度改正もそうです。

きちんと理解して確定申告を行いましょう。

最後までお読みいただきありがとうございました。