医療費控除はいくらから受けられる?図解でわかる明細書の書き方

- 2021/3/3

- 確定申告

医療費控除は年末調整では受けられないので確定申告が必要です。

そのため、せっかく受けられる医療費控除を受けていない方も多いようです。

以下のチェックリストに1つでも当てはまる方は最後まで読み進めて医療費控除を受けて下さい。

医療費控除チェックリスト

- 生計を一にする家族の合計医療費が10万円を超えている

- 医療費控除の仕組みが分からない

- 医療費控除明細書の書き方が分からない

- セルフメディケーション税制を利用している

1つでも当てはまる方はこの記事を読んでいただくメリットがあります。

これらすべての疑問を解消して、あなたが医療費控除を受けられるようになりますので最後まで読み進めて下さいね。

医療費控除の条件とは

医療費控除というのは、一定以上の医療費を払った人の所得税を軽減する制度です。

払った医療費を直接返してくれるというものではありません。

所得税を軽減するので、確定申告が必要ということになります。

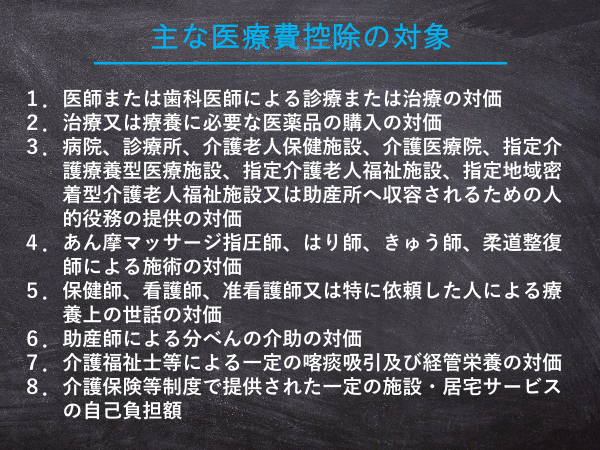

医療費って、どこまでが対象なの?

という疑問が出てきます、医療費控除の対象となる医療費は国税庁が明確に出しています。

詳細は国税庁HPを参照ください、ここでは代表的なものを記載します。

大半の方は病院や歯医者さんでかかった費用ではないかと思います。

これらの領収書をきちんと保管しておき、後程お話する医療費控除の明細書に記載すれば医療費控除を受けることが可能です。

医療費控除の金額

医療費控除の金額は上限が200万円と決まっています。

所得税が200万円となるとだいたい給与であれば1,400万円ほどの年収になりますので、なかなかそれだけの控除を受けられる人も少ないかもしません。

計算方法は

年間の医療費控除対象合計額―保険金などの補填金額―10万円※

(※10万円は総所得が200万円未満であれば、総所得の5%)

となります。

保険で受け取った分は補填金額として差し引きされます、高額療養費や出産育児一時金なども補填に含まれます。

では、医療費控除の明細書を書きましょう、これを書かないと控除が受けられません。

医療費控除の明細書の書き方

ここまでであなたは医療費控除が適用になるかどうかが分かったと思います。

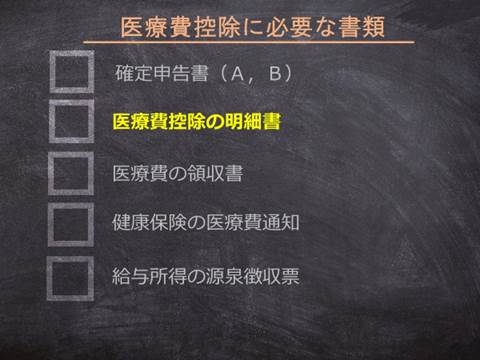

医療費控除を受ける際に必要になる書類は以下の5種類です。

ここではこの中の医療費控除の明細書についての書き方を説明します。

ただし、後述するセルフメディケーション税制を利用する方はまずそちらをご確認下さい。

医療費控除とセルフメディケーション税制は併用できませんので、無駄な作業となってしまいます。

明細書は国税庁HPからダウンロードします。

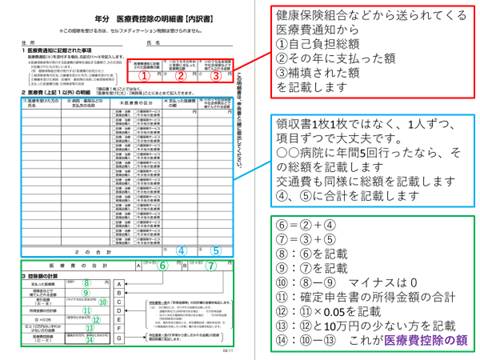

記載方法をまとめました。

① から順に、図にある通りに記載していってください。

最終的に⑭に記載された金額が医療費控除の金額になります。

『2.医療費の明細』のところが面倒ですが、年間の医療費の明細を確認して記載します。

その時、1枚ずつ書いていたらものすごい数になる方もいると思います。

同じ人が同じ病院を使用した場合は合算して記入します。

交通費も同様です、つまり、医療費と交通費を申請する場合は同じ人の名前・同じ病院で診療・治療にチェックされたものとその他の医療費にチェックされたもの、2行になります。

セルフメディケーション税制とは?

医療費控除の仲間としてセルフメディケーション税制という制度があります。

こちらは、病院ではなく薬局で買った薬の所得税の軽減制度です。

年間12,000円以上を超えた金額で、上限は88,000円となります。

医療費控除と同様に生計を一にする家族の購入分も含まれます。

対象となる医薬品はスイッチOTC医薬品と呼ばれるものであり、すべての医薬品ではありません。

すべて厚労省のHP に掲載されていますが、数が膨大なのでいちいち調べるのは面倒です。

薬局の店員さんに聞くか、こちらの対象マーク

がついている商品だと思っておくと良いでしょう。

まとめ

医療費控除について記載しました。

医療費控除をは特に保険に入っていなくて支払いが多い方には価値のある制度です。

病院、薬局で支払った際の領収書はきちんと保管しておく習慣をつけましょう。

また、ここでは書ききれませんでしたが、介護費用も一部は医療費控除の対象となります、生計を一にする家族が介護を受けている場合は確認してみて下さい。

最後までお読みいただきありがとうございました。