消費税には4つの区分があることをご存知でしょうか?

- 課税

- 非課税

- 不課税

- 免税

実際に消費税がかかるのは課税になりますが、消費税の納税額の計算のためには他の3つについても分けておく必要があります。

この記事を読んだ方が良い人

- 消費税のことがよく分からない

- 課税取引なのか非課税取引なのか分からない

- 確定申告時の消費税の計算ができない

上記に当てはまる方は最後までこの記事を読み進めて疑問を解決してください。

まずは、消費税についての確認からです。

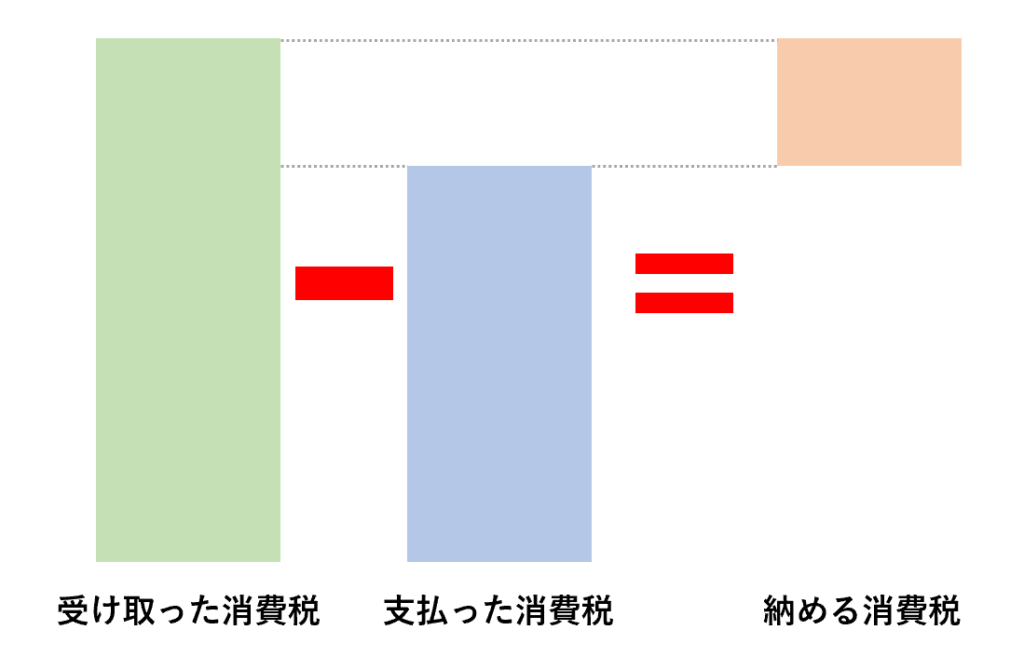

確定申告で納める消費税について

あなたが取引しているお金の多くには消費税が含まれています。

物を販売した時の対価として頂くお金には消費税を含みます。

あなたが仕入れを行った場合、その支払いには消費税が含まれています。

つまり、あなたは気づいていないかもしれませんが、日常的に消費税の授受が行われているのです。

それらを1年間分まとめて差し引きした額を消費税として納めることになります。

余談ですが、事業者には課税事業者と免税事業者があります。

個人事業主を始めたばかりの方は免税事業者です。

年商1,000万円を超えて2年後の確定申告からあなたは課税事業者となります。

逆に年商1,000万円を超えない限りは免税事業者となります。

[st-card myclass=”” id=262 label=”” pc_height=”” name=”” bgcolor=”” color=”” fontawesome=”” readmore=”on”]

確定申告のための消費税の基礎|取引には課税取引と非課税取引がある

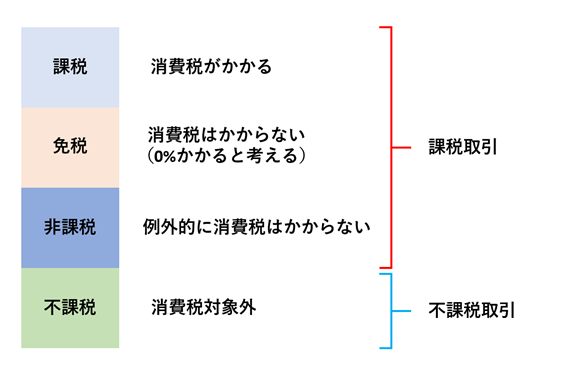

取引は大きく分けて課税取引と非課税取引があります。

課税取引とは、主には国内で行われる事業としての取引です。

課税取引の中に『課税』 『非課税』 『免税』が含まれています。

一方、『不課税取引』は『不課税』のみです。

不課税取引というのは、そもそも税金のかからない取引のことを指します。

代表的なのは国外の取引や従業員への給与です。

給与も基本給のみです、各種手当は課税取引となります。

事業として行っている場合は課税取引ですが、個人のいらないものを売ったお金などは不課税の扱いになります。

ただし、繰り返し仕入れを行っているなどであれば課税取引と判断されますので、注意して下さい。

『免税』については輸出取引や免税店での購入、国際郵便、国際電話などにかかる費用は免税ということになります。

つまり、国内で提供したサービスが国外で消費される場合は免税となります。

『非課税』は医療費やクレジットカードの手数料などを指し、課税取引ではあるが課税にならない例外的なものです。

例えば、事務所の費用のうち、賃料や共益費、礼金は『課税取引』となりますが、敷金と保証金は『不課税』というように分けられます。

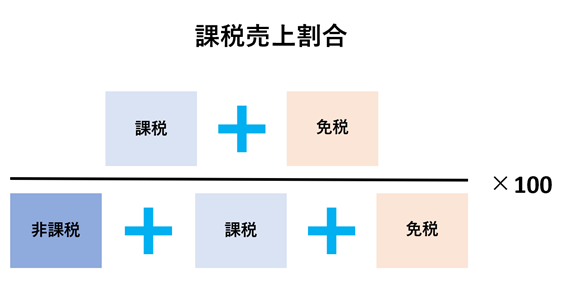

確定申告では課税売上割合が必要なので4つをわけておく

では、確定申告の際に納める消費税を計算するためには、売り上げのうちのどれくらいが課税取引なのかを算出する必要があります。

免税取引は消費税0%の課税取引なので課税取引として計算します。

おそらく、大半の個人事業主はほとんどの売上は課税取引です。

したがって、実際には売り上げにかかった消費税から経費に掛かった消費税を引いた額が納める消費税額となります。

軽減税率などによって税率の計算が面倒になっていますので日頃からきちんと仕訳しておきましょう。

確定申告のための消費税まとめ

一口に消費税と言っても課税やら非課税やら色々とあります。

消費税は事業を行う上で必ずつきまとってくるものですので、きちんと理解しておきましょう。

この記事のまとめ

- 納める税金=売上の消費税 – 経費の消費税

- 消費税には課税・免税・非課税・不課税の4種類がある

- 課税所得割合を出すためには4つに分けておく必要がある

具体例では示されなかった取引がどの区分に入るのかわからない場合はネットで調べたり税理士さんに聞いて確認しましょう。

特に国をまたぐ取引の場合は注意しましょう。

最後までお読みいただきありがとうございました。