個人事業主として活動していると、車が必要になることがあります。

事業活動として利用しているのであれば、それは経費として認められます。

最初はプライベート用と兼用していても、事業が軌道に乗ってきたら車の購入を考えると思います。

経費全般に言えることですが、プライベートと混同している場合は家事按分(あんぶん)となります。

これは実に分かりにくいんです、税務調査で指摘された場合に事業で利用したとハッキリわかる客観的な証拠が必要になります。

それであれば、いっそ事業用の車が欲しくなるものです。

では、個人事業主が経費として認められる車とはどのようなものでしょうか?

車の購入費用は減価償却になる

減価償却という言葉はよく聞くのではないでしょうか?

減価償却とは、

“固定資産の購入費用を使用可能期間にわたって、分割して費用計上する会計処理”

のことを言います。

車は基本的に数年間は乗ることになります、したがって、その年度内で全額を経費にすることはできません。

減価償却の期間は勝手には決められません、国税庁が決めています。

法定耐用年数と言います。

一般的に軽自動車は4年、その他の車は6年となっています。

詳細は国税庁HPをご確認下さい。

減価償却の計算方法

減価償却で支払う方法には2通りあります。

定額法と定率法です。

個人事業主は基本定額法です、定率法を利用するためには税務署に届け出が必要となります。

定額法は計算がシンプルです。

償却率を取得価額にかけることで毎年の支払い金額が確定します。

償却率も決まっているので、こちらをご参照ください。

例えば、耐用年数4年の軽自動車であれば償却率は0.25です。

つまり、100万円の軽自動車を購入した場合100万×0.25で毎年25万円を4年間経費にします。

なお、減価償却は月計算になります。

先ほどの例で言うと、例えば7月に購入していれば利用月数が6カ月となるので

100万円×0.25×6/12

がその年度の経費にできる減価償却となります。

中古車の場合の耐用年数と償却率の考え方

新車の場合は今までの計算方法で良いのですが、中古車を購入することもあります。

その場合、すでに耐用年数を過ぎている可能性もありますよね?

中古車の場合は

耐用年数=法定耐用年数-経過年数+経過年数×0.2

で計算します。

1年未満の端数は切り捨てです。

計算の結果が2年以内の場合の耐用年数は2年となります。

ですので、法定耐用年数を過ぎている場合は基本的に2年と考えますので、2年間で減価償却することになります。

法定耐用年数を一部経過している場合は、月に換算して計算します。

例えば、1年6カ月経過した法定耐用年数4年の軽自動車を購入した場合

48カ月-18カ月+(18カ月×0.2)=33.6カ月

2年と9.6カ月です。1年未満は切り捨てるので減価償却期間は2年となります。

例題で解決!車の減価償却の仕訳

減価償却で支払う物は一度固定資産として計上します。

ここでは車なので『車両運搬具』という勘定科目になります。

〇月△日 借方 車両運搬具 1,000,000 / 貸方 普通預金/現金 1,000,000

そして、年度末に減価償却費を計上します。

12月31日 借方 減価償却費 250,000 / 貸方 車両運搬具 250,000

あとは毎年これを繰り返します。

最後の支払いでは1円残します、これを残存簿価と言います。

その資産が残っていることを示しているとされます。

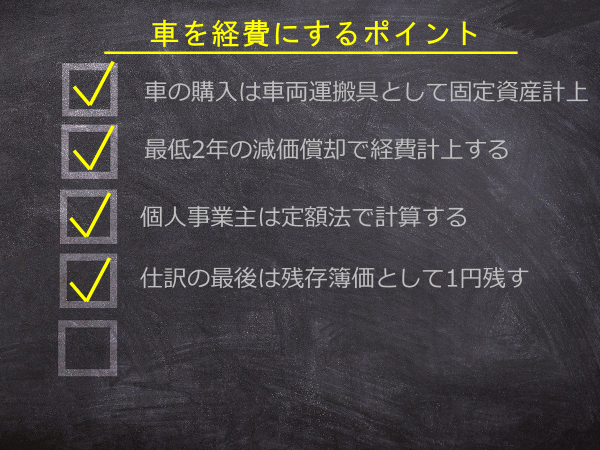

まとめ

- 車の購入は車両運搬具として固定資産計上する

- 最低2年の減価償却で経費計上する

- 個人事業主は定額法で計算する

- 仕訳の最後は残存簿価として1円残す

車の購入は大きなお金が必要となります。

その分、税務署にも目立つことになりますので、きちんと仕訳しておきましょう。

最後までお読みいただきありがとうございました。