在宅ワークが普及している中、家にいる主婦が在宅ワークをするケースが増えています。

中には専門的スキルなどがあり、在宅でも多くの収入を得ている主婦も少なくありません。

そこで疑問に感じるのは

主婦のまま(=パートタイマー)稼ぐのと個人事業主になるのとどっちがお得なの?

ということです。

あるいは、個人事業主として起業したいけど、扶養から外れるのが心配…

という方もいると思います。

そこで、今回はそんなお悩みを解決する記事を書きました!

結論から言うと、個人事業主になっても扶養内で仕事をすることは可能です。

ですが、扶養内で仕事をすることが得かどうかとなるとまた話が変わってくる可能性があります。

その辺りを理解するためには

- 配偶者控除

- 基礎控除

- 配偶者特別控除

- 健康保険

- 年金

この辺りの仕組みを理解しておかないと判断がつかないと思います。

まずは扶養について確認していきましょう。

主婦が扶養に入っているメリットとは?

専業主婦で仕事をしていない場合は扶養に入ることに疑問がありません。

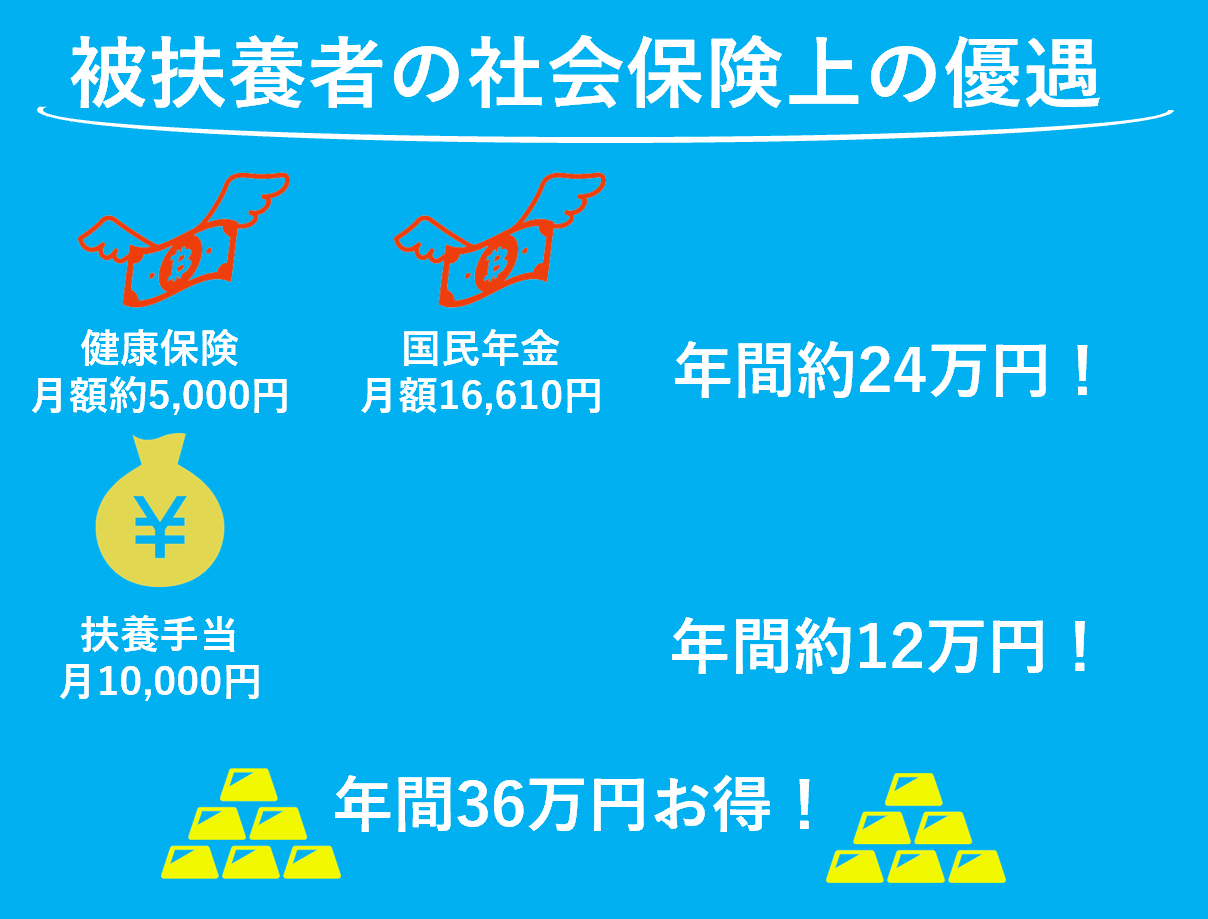

扶養に入っていると年金と健康保険料を払わずにサービスを受けることができます。

年金は令和3年現在で月額16,610円です。

健康保険料は月収によって異なりますが、月10万程度稼げば会社と折半でも5,000円程度はかかるので、合わせて月2万円を超えます。

年間で24万円です。

けっこう大きいですよね。

あとは夫が配偶者控除が受けられることです、家計は家族で考えますので夫の課税所得が減るということは家計にとってプラスです。

つまり、簡単にまとめると

- 国民年金

- 健康保険料

- 配偶者控除

これらが扶養のメリットと言えます。

会社によっては扶養手当がもらえるところもありますよね。

毎月1万円だとしたら年間12万円。

先ほどの24万円と足したら36万円分得しているということ、これが扶養です。

つまり、不要から外れるということは国民年金と健康保険料24万円を支払い、夫の配偶者控除が減り(あるいはなくなり)、扶養手当がもらえなくなる、ということです。

だから世間の主婦の皆様は扶養の範囲内で稼ぎを抑えているんですね。

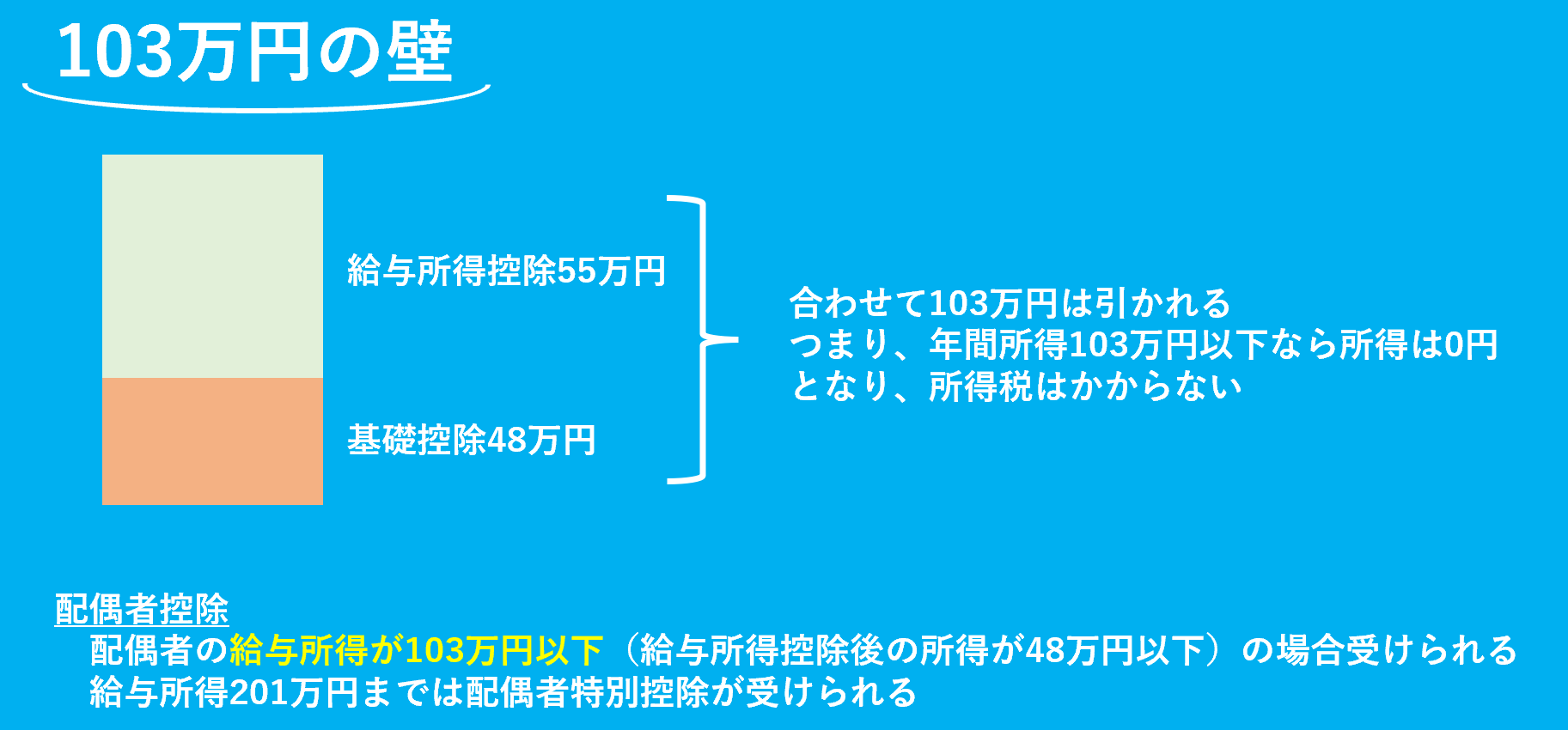

これがいわゆる103万円の壁です。

103万円の壁は基礎控除48万円+給与所得控除55万円で103万円です。

主婦が扶養に入ったまま個人事業主になる方法

では、基本的な税金の基礎知識もついたところで本題に入ります。

結論から言うと、主婦が扶養に入ったまま個人事業主になることは可能です。

ただし、扶養でいるための条件が異なります。

まず、年金と健康保険料です。

社会保険と呼ばれるものですが、これらは年収130万円を超える見込みがでた時点で外れる、つまり自分で支払う必要があります。

例えば、個人事業主になった当初は月5万円の売り上げが目標だったすると、夫の扶養のままで構いません。

所得税とは違い、年収見込みが130万円を超えた時点、つまり毎月11万円以上の収入になる見込みになったら夫の会社に申請して扶養から外れましょう。

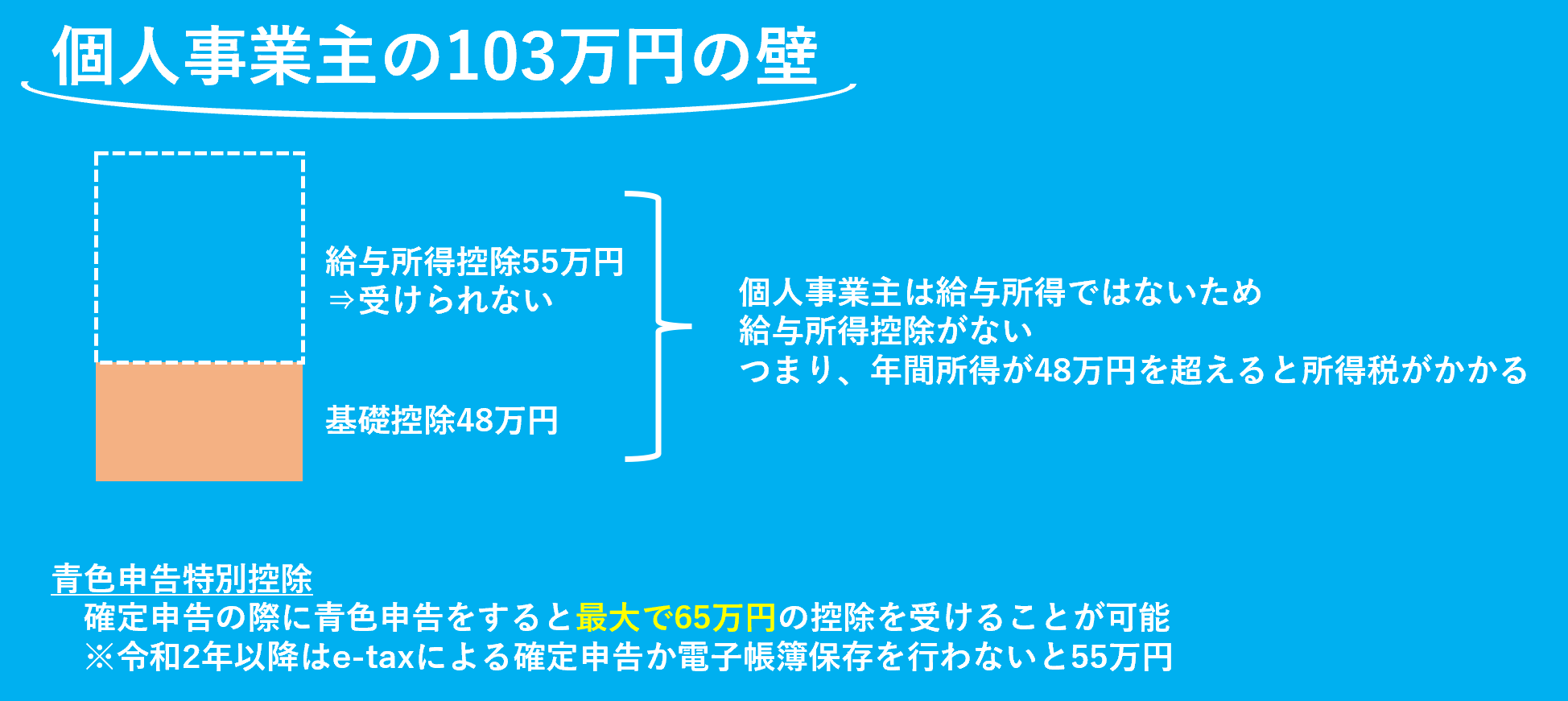

次は所得税です、所得税で重要なのは給与所得控除55万円が受けられないということです。

いわゆる103万円の壁は個人事業主には関係ありません。

ただし青色申告特別控除を受ければ最大65万円の控除が受けられます。

103万円の壁は48万円の壁になり、150万円の壁は95万円の壁になります。

基本的には青色申告をした方が良いと思いますので、青色申告特別控除を受けると考えれば、気にするところとすれば社会保険の130万円の壁でしょう。

個人事業主になる方法は扶養であろうがなかろうが同じです。

開業届を提出するだけです。

開業届を提出する方法はこちらに記載しておりますのでご確認下さい。

[st-card myclass=”” id=”1586″ label=”” pc_height=”” name=”” bgcolor=”” color=”” webicon=”” readmore=”on” thumbnail=”on” type=””]

主婦が個人事業主になった場合の扶養の扱いまとめ

- 扶養のまま個人事業主になることは問題ない

- 配偶者控除を考えるなら年間所得を48万円以下に抑える

- 社会保険の扶養内は見込み年収130万円

これらのポイントを意識しましょう。

出費を抑えるとか、家族の時間を増やすためにはこのような扶養内での働き方には意味がありますが、個人事業主になろうとする方の多くはもっと稼ぎたいと思っていると思います。

出ていくお金と入ってくるお金を考えて判断してみて下さい。

最後までお読みいただきありがとうございました。