個人事業主をしていて仮想通貨に手を出すと、仕訳が手間になりそう…

そう思ってなかなか手が出せない方がいるでしょう、私もそうでした。

仕訳が大変だと思う理由は、確定申告の手間を案じているからですよね?

仮想通貨の仕訳から経営を考えるということはないと思うので、確定申告前の地獄の仕訳ラッシュに恐怖を感じているのでしょう。

大丈夫です、同じ思いをして色々調べた私が3分で仕訳だけでなく確定申告についてもしっかり解説します!

この記事を読んだ方が良い人

- 仮想通貨の仕訳を知りたい

- 仮想通貨の確定申告書の書き方を知りたい

- 株・FX・仮想通貨 どれがいいの?

上記に当てはまる方は、最後までこの記事を読み進めて疑問を解決し、安心して仮想通貨取引を始めて下さい。

個人事業主が仮想通貨を始める理由

個人事業主をしていて、少し利益が増えてきたら次に考えることが資産運用ではないでしょうか?

そこで選択肢に上がってくるのが株やFXです。

もちろん事業をさらに展開させていく方が楽しいし、個人事業主としての価値も高まります。

稼ぐという視点から言うと、個人事業主がどんどん事業所得を増やしていくと、それに伴って税金が増えてきます。

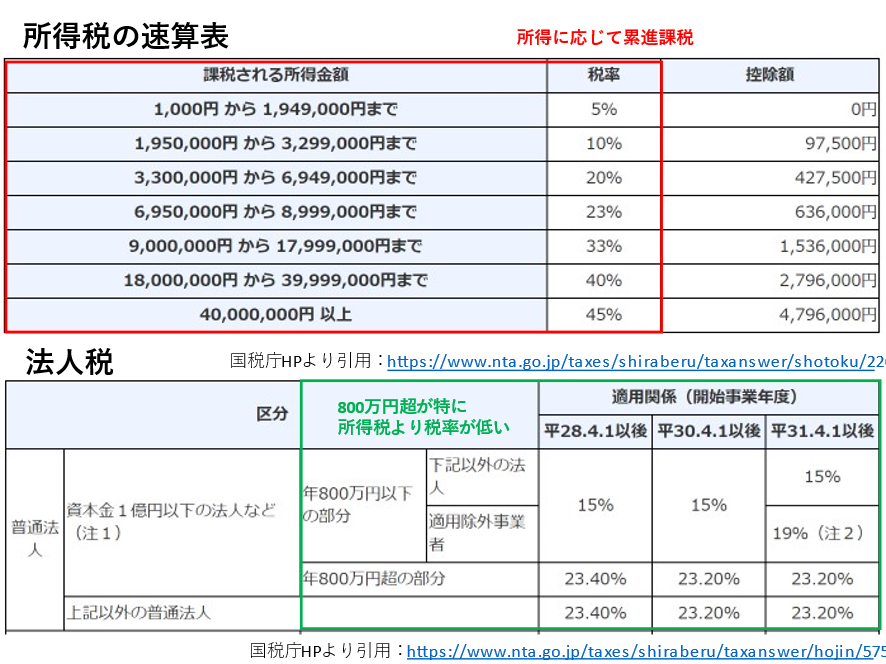

事業所得は総合課税と言って、累進課税方式で税率が上がっていくからです。

このような形です。

下にあるように法人化すれば法人税となりますので、所得が増えると税率は割安になります。

しかし、法人化というのは腰が重たくなるもので、そこで出てくるのが株やFxです。

株は譲渡所得、Fxは雑所得に分類され、これらは申告分離課税と呼ばれ

稼ぎの金額に関係なく一律20.315%(所得税15.315%と住民税5%)の税率になります。

つまり、いくら稼いでも税率が上がらないため、

事業所得の稼ぎが増えてきたら株やFxに手を出す個人事業主が多いのです。

近年、似たようなジャンルに仮想通貨が入ってきており、多くの個人事業主が手を出しています。

しかし、よく知っておかなければいけない事実がありますので、安易に株やFxと同じ気持ちで始めてはいけません。

個人事業主が仮想通貨取引を行った場合の仕訳

では、本題の仕訳についてです。

結論は仕訳は不要、ということになります。

理由は、あなたにとって青色申告するものは事業所得だからです。

株やFxと同じように、仮想通貨は事業所得ではなく雑所得になります(株は譲渡所得)。

だから、細かな仕訳を帳簿に記入する必要はなくて、結論だけ分かればいいのです。

これでだいぶ心の重荷が下りたのではないでしょうか?

引き続いて確定申告についても話しますね、あと2分で終わります。

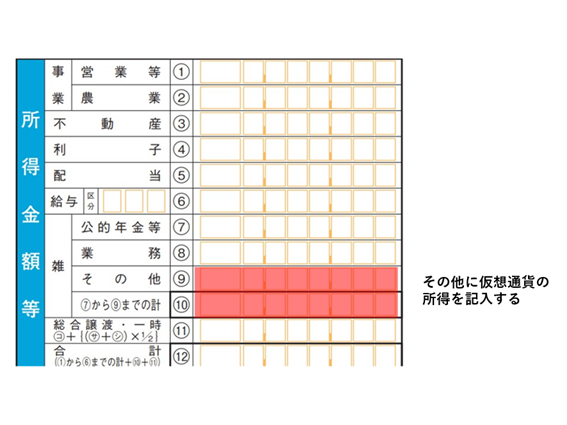

確定申告で記載が必要なのは、確定申告書Bの第一表、第二表です。

まず、第一表。

記載する箇所はこちらの赤く塗りつぶした雑所得というところ。

雑所得は2020年度から細分化されましたが、『その他』で大丈夫です。

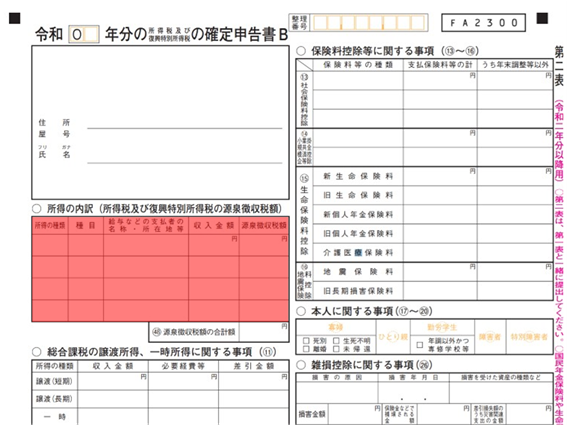

続いて第二表です。

こちらの赤塗りの部分を記載していきます。

所得の種類:雑所得

種目:暗号資産

給与などの支払者:○○交換所

収入:その年度の収入金額

源泉徴収税額:0

となります。

これで終わりです。

個人事業主の仮想通貨の仕訳まとめ

- 仮想通貨は仕訳不要

- 確定申告書第一表は雑所得のその他

- 総合課税であり累進課税制度適応である点に注意

全然難しくなかったと思います。

ただし、仮想通貨は総合課税と言って累進課税制度の適応になる点が注意です。

株やFxのように分離課税ではありません。

所得に比例して税率があがります。

もっと言うと事業所得と合算して所得税を計算するので(総合課税)、事業所得の税率まで上げてしまいます。

その点に注意して、何を利用して資産運用するのか考えてみて下さい。

最後までお読み頂きありがとうございました。