サラリーマンを辞めて個人で事業を営んでいく。

そう考えるとまずは個人事業主という考え方が一般的だと思います。

同じ事業をしていても法人化して会社を設立している人もいます。

では、一体何が違うのか?

そこには個人事業主、法人それぞれのメリットとデメリットがあるので、これらを天秤にかけてメリットが大きい方を選択するということになります。

響きだけで言うと法人化するというとかなり敷居が高いように思いますが、それはただのイメージですので、きちんと違いを理解して適切な方法を選択しましょう。

まず何より基本的な仕組みの違いを理解しよう

メリットやデメリットの前に、そもそも個人事業主として活動するのと、法人化することの違いを知っておきましょう。

あなたが法人化した場合、あなたはその会社の社長ということになります。

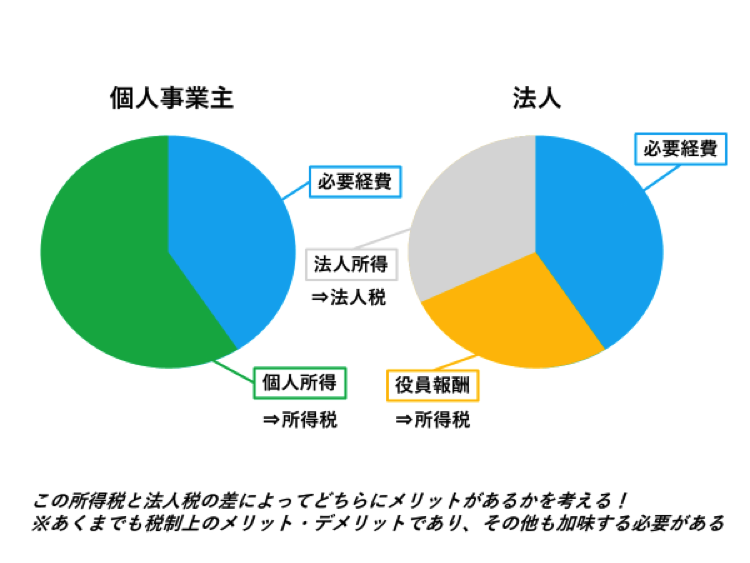

個人事業主は得られた所得がその個人事業主の事業所得になります。

事業所得であれば、所得税がかかってきます。

一方、法人化して社長になると、社長はその会社から給料をもらうような形になります。

これを役員報酬と呼びます。

これは給与所得としての所得税がかかってきます。

そして、役員報酬を支払った残りの利益部分に法人税がかかってくる、という仕組みになります。

【図解】個人事業主と法人の違い

今の話を図にするとこんな感じです。

仮に同じ売上だったとします。

個人であろうと法人であろうと税金がかかってくるのは売り上げから必要経費を除いた部分です。

個人事業主の場合は所得税、法人の場合は会社から支払われる役員報酬の所得税と法人所得の法人税に分かれます。

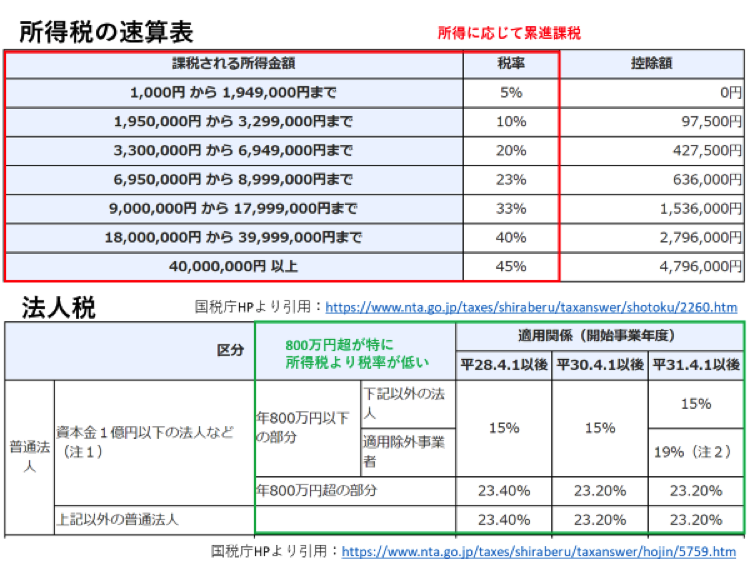

では、この所得税と法人税はどれくらいちがうのでしょうか?

こちらをご覧ください。

これらはいずれも令和2年の分です、国税庁HPより引用しています。

所得税はご覧の通り、所得金額に応じて税率が上がっていきます。

これがいわゆる累進課税です。

法人税は実はもっと色々分かれていますので詳細は国税庁HPをご確認下さい。

一般的な中小法人の場合を示しています、800万円以下と以上の2通りです。

最大でも23.4%なので、特に所得金額が大きくなると累進課税である所得税より法人税の方がお得ということになります。

以上より、よく言われる『売り上げが上がってきたら法人化した方が良い』というのはこのことです。

だいたい目安としては500万円以上の利益が出てきたら法人化した方がメリットが大きいケースが多いとされています。

【図解】個人事業主と法人をシュミレーションしてみよう!

では、実際の例を元に考えてみましょう。

売上が1000万円、必要経費が400万円で利益が600万円だと仮定します。

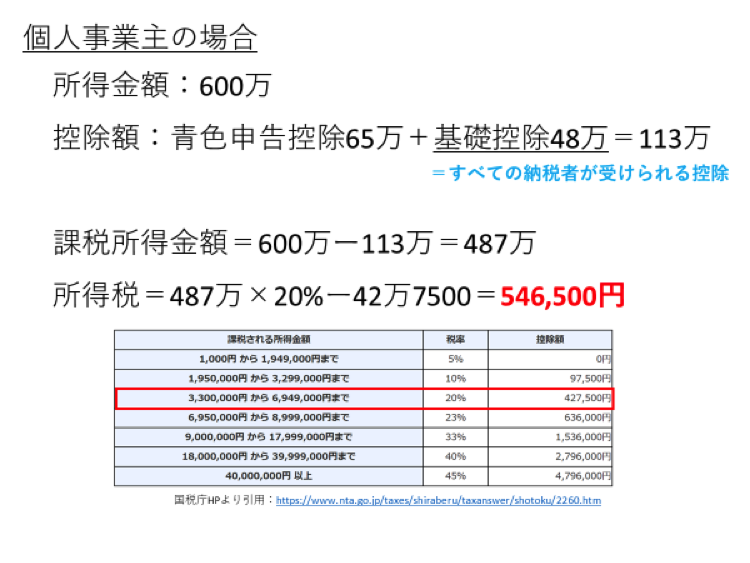

まず、個人事業主はこういう計算になります。

青色申告をしたとして、600万円の所得に対して546,500円の所得税です。

基礎控除というのは納税者全員に与えられた控除です、令和2年から48万円になりました。

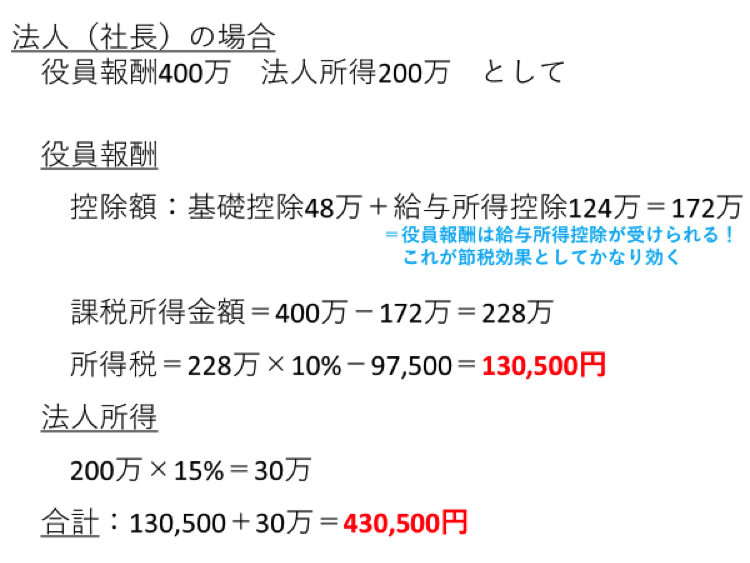

では、次に法人の税金計算をしてみましょう。

ここでは役員報酬400万と法人所得200万にしました、これは適当です。

最大のポイントは、給与所得控除です、124万円もあります。

社長は会社から役員報酬という給与をもらっている形になるので、給与所得控除が受けられるんです。

給与所得控除はサラリーマンのための控除のようなものですが、これがかなり節税効果を産んでくれています。

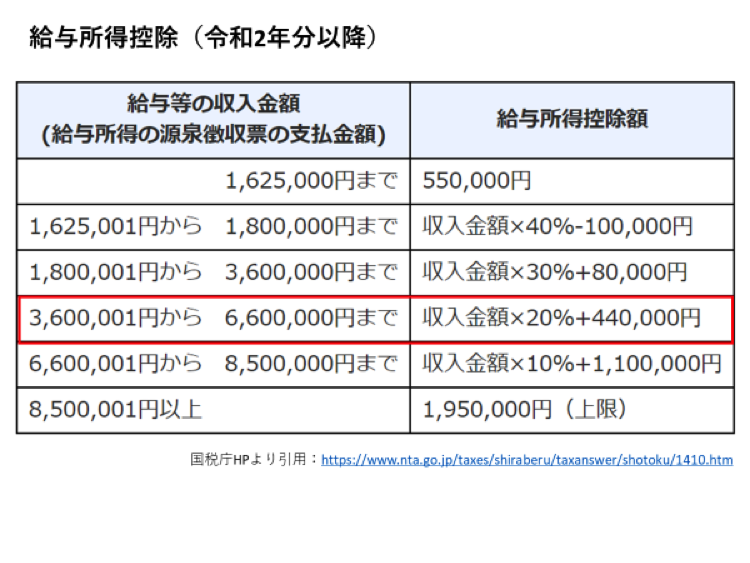

給与所得控除はこのような計算式となります。

あなたもサラリーマンならこの控除を受けているはずです。

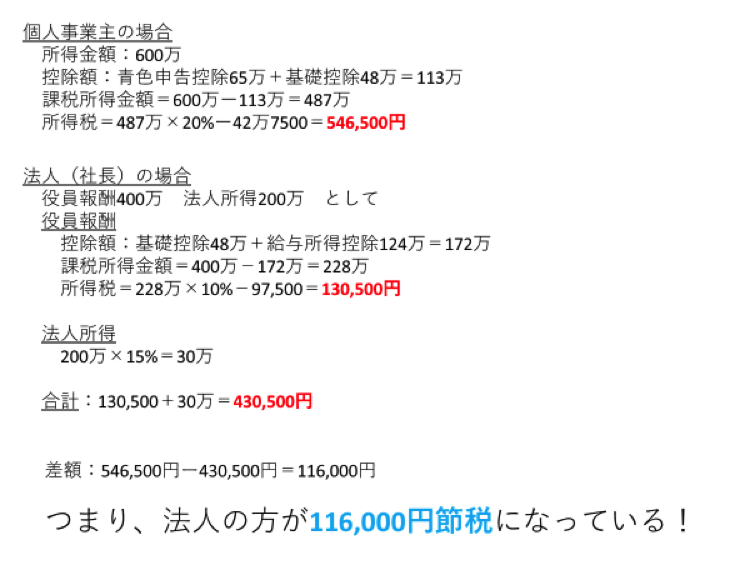

個人事業主と法人を比べた結果がこちら。

なんと、116,000円の節税になっているんです。

これは年間の売上1000万というかなり低い金額での計算です。

この売り上げが増えれば増えるほど個人事業主では税制面では不利になるということです。

税制だけで考えず、もっとよく考えて法人化を決めましょう

ここまではあくまでも税制面のメリットデメリットのお話でした。

しかし、実際にはもっと色々なメリットとデメリットがあるので、それらを加味して総合的な判断をしましょう。

法人化のメリット

○経費の幅が広い

経費の取り扱いの面では法人の方が優遇されています。

大きいと感じるのは、生命保険料を最大で全額経費にできることです。

生命保険に加入している人は多いでしょう。

個人事業主の場合は最大で12万円の生命保険料控除です。

サラリーマンと違って国民年金しかない個人事業主は自分の退職金や老後資金のために生命保険を活用している人が多いのですが、これを全額経費にできるというのはありがたいことです。

退職金目的で保険を活用できるのは、サラリーマンでない社長にとっての大きな保険になります。

その他にも慶弔費や出張手当など、様々な面で優遇されています。

○赤字の繰り越しが9年間できる

これによって長期的視点で資金回収を考えることができますね。

○役員報酬を家族に払う

これもよくあることです。

家族を会社の役員にして役員報酬を払うことで所得を分散して、所得税を低く抑えることも可能です。

○消費税の支払いを2年間延ばせる

個人事業主は年間の売り上げが1000万円を超えたら、2年後から消費税の支払いの義務が生じます。

個人事業主としての売上1000万円というのは大きな数字ではありませんので、割とすぐに超えてしまうでしょう。

消費税課税対象となってから法人化すると2年間の消費税免除となるので消費税の面でもお得になります。

法人化のデメリット

一方でデメリットもあります。

○自力での会計処理は難しいため税理士との契約が必要になる

要するに税理士と契約して顧問料を支払わないと自分でやるというのは難しくなります。

年間の顧問料はその仕事量によるのですが、30-50万程度はかかると想定しておいたほうがよいでしょう。

○社会保険に加入しないといけない

これは社員がいなくて自分一人社長であっても、加入が必要になります。

社会保険に加入することは将来的には年金が入りますので全くもって赤字というわけではありませんが、法人にはもちろん、従業員にも加入が義務付けられるので場合によっては手取りが減ってしまうこともあります。

○法人設立費用がかかる

おおよそ20万程度の費用はかかるとされています。

これは一度きりですのであまり細かく気にする必要もありません、むしろ20万で会社ができる(=社長になれる)と考えたら安いかもしれませんね。

○赤字でも7万円の住民税が必要

赤字を想定して会社を設立するのはおかしな話ですが、個人事業主であれば赤字だったらかかってこない住民税がかかるのはデメリットではあります。

まとめ

いかがでしたか?

個人的には、ここに書いた以外にも『会社を作って社長になる!』というのが自分を鼓舞してくれると思いますので、最大のメリットだと思います。

もちろん、社会的信用としても会社を設立した方がメリットが大きいです。

本気で事業を営んでいくのであれば法人化は前向きに考えても良いのではないでしょうか?