経費というのはよく聞くワードです。

経費で落とす

なんてドラマなんかでも良く出てきますが、なんかちょっと悪いイメージがありませんか?

個人事業主として事業を行うと、必ず事業において必要な支出があります。

これらをまとめて経費と呼びます。

売上から必要経費を差し引いた額が所得であり、そこに所得税がかかるので可能な限り経費にした方が所得税を低く抑えることができます。

つまり、節税です。

しかし、経費のことをきちんと理解せずに節税と言ってなんでもかんでも経費にしていると税務署から指摘が入る可能性があります。

追徴課税を支払わなければいけないこともあります。

経費についてきちんと理解してクリーンな節税を行いましょう。

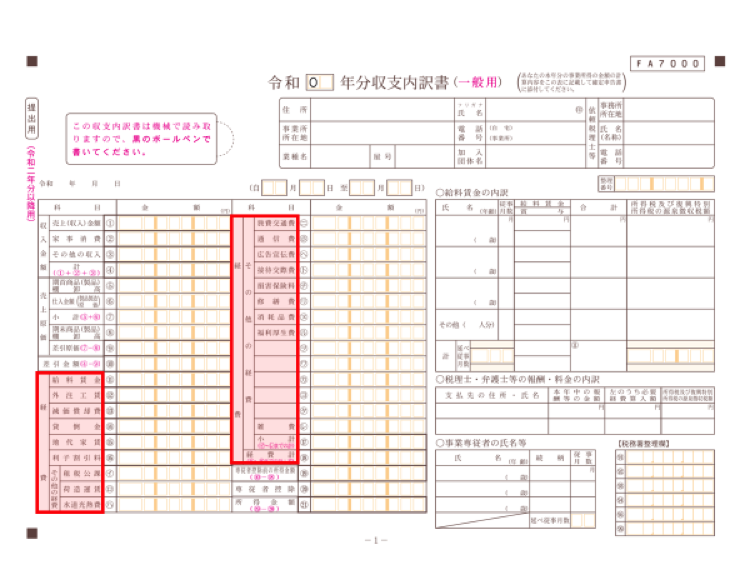

経費の項目は収支内訳書を見れば分かる

経費は確定申告時に経費として申告します。

項目は以下の通りたくさんあります。

- 給料賃金

- 外注公費

- 減価償却費

- 貸倒金

- 地代家賃

- 利子割引料

- 租税公課

- 荷造運賃

- 水道光熱費

- 旅費交通費

- 通信費

- 広告宣伝費

- 接待交際費

- 損害保険料

- 修繕費

- 消耗品費

- 福利厚生費

業種によって利用する項目も違ってくるでしょう。

例えば、小売業でインターネット物販を行っていると、荷造運賃はかなり高額になります。

経費になるかならないかの考え方

事業において必要な支出はすべて経費です。

大事なことは、本当にその支出が事業に必要なものかきちんと説明できることです。

あと、個人事業主でよくあるのが、プライベートとの線引きです。

自宅兼オフィスにしている場合は、家事按分として使用した一部を経費にすることができますが、その線引きをしっかりする必要があります。

イメージとしては

『この領収書はなぜ経費なのですか?』

と聞かれたときに、

『これは○○だから経費で間違いありません』

と説明できるものを経費にしましょう。

いわゆるグレーゾーンはたくさんありますが、判断に悩むところは税理士さんと相談して決めるべきです。

まだ税理士契約をしていない段階で危ない線引きをすることはおススメできません。

そんなことに頭を使う時間があれば、事業の売上を上げて税理士契約できるようにした方が賢明と考えます。

消耗品は事業用とプライベート用に分ける

ペンや紙などプライベートでも使うものがありますが、これらは基本的に分けておきましょう。

これらは高額なものではありませんので、按分するのは正直面倒です。

オフィススペースに置いておいて事業にのみ利用しましょう。

私の場合、分けにくいのはプリンターでした。

プライベートでも印刷することがありますので、悩みましたが結果的に事業用のプリンターを購入しました。

余談ですが、インクジェットプリンターとレーザープリンターではコスパが断然違います。

私の場合も毎日何十枚と印刷していたので、レーザープリンターに変えてからインク代はかなり節約できるようになりました。

水道光熱費は家事按分として経費にできる

自宅兼オフィスの場合、仕事中に水道や電気を使うことがあると思います。

特に電気だと思いますが、冬場であれば暖房などでガスも使用するでしょう。

この場合、線引きが難しいですが、きちんと計算することがおススメです。

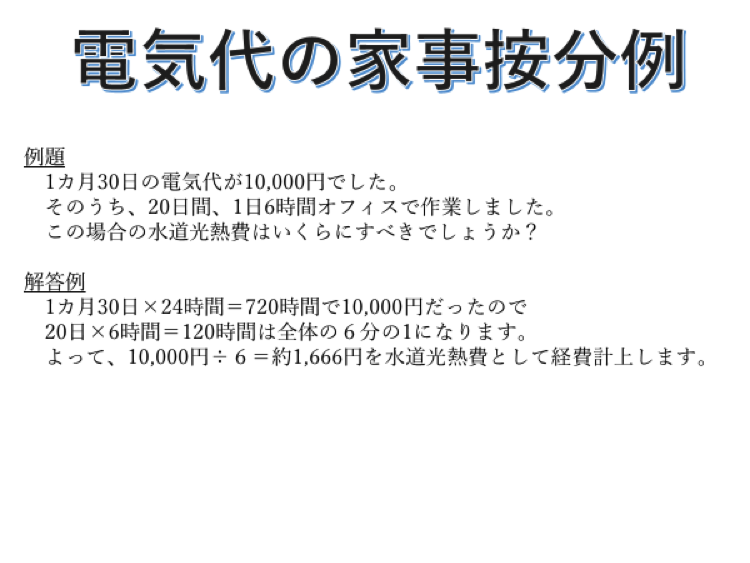

例えば、1カ月30日の電気代が10,000円だったとします。

そのうち、20日間、1日6時間オフィスで作業しました。

この場合、1カ月30日×24時間=720時間で10,000円だったので、20日×6時間=120時間は全体の6分の1ですね。

だから10,000円÷6=約1,666円を水道光熱費として経費計上します。

こうすれば理由も明確であり、上記の質問に対してもきちんと答えることが可能です。

旅費交通費は何のための利用なのか明記しておくとベター

旅費交通費も事業でよく利用する経費です。

事業で必要な旅費や交通費は経費にすることができます。

その反面、旅費や交通費はプライベートでもよく支払うものなので、きちんと経費であることを説明できるようにしましょう。

領収証は必須、出ないものは出金伝票を作成する

タクシー代は旅費交通費でよく出てきますが、タクシーは基本的に領収書がもらえるはずです。

領収書をもらい忘れないように注意しましょう。

一方、バスや電車では領収書が出ないのが普通ですよね?

このように、普通手に入る領収書をもっていないのはNGですが、普通手に入らない領収書はなくても問題ありません。

その代わりに、出金伝票を作成します。

出金伝票はあくまでも手書きなので客観的事実性が低いので、詳細にきちんと記載しましょう。

事業のための移動であることを示すには、取引先の○○会社に行った、だけでは不十分とみなされるケースがあります。

行ったというのは、ただ会いに行ったのか事業のために行ったのかわかりません。

そんな細かいこと言うなよ…

と言いたくなりますが、そこはきちんと○○会社に商談のために行った、など事業のために行ったということを主張しておきましょう。

つまり、事業のために行くというのは、売り上げを上げるために行ったと言うのが一番効果的です。

私はタクシーの領収書の裏に、○○へ商談のため、〇〇でセミナー講師をするため、など具体的な内容を記載するようにしています。

オンラインで事業をする場合通信費は経費になる

現代社会においては全くオンラインを活用しないビジネスの方が珍しいでしょう。

私も自宅兼オフィスで作業する場合はほとんどインターネットを利用して作業をしています。

インターネットの利用にかかるのはインターネットの契約料と電気代です。

電気代は先ほど計算した通りです。

インターネット代はおそらく月額制だと思います。

もし、事業以外で全くインターネットをしない、Wi-Fiも使っていないという場合は全額経費にできるでしょう。

多くの場合、Wi-Fiを利用して自分のスマホでも利用していると思いますので、全額経費にはならないケースが多いでしょう。

この場合も家事按分になりますが、割合をどうするかきちんと自分で線を引きましょう。

何度も言いますが、プライベートと事業の線引きが大事です。

線を引くときに大事なのは極端に外れていないかどうかです。

常識の範囲内で線を引くようにしましょう、大事なことはきちんと説明できることです。

まとめ

いかがでしたか?

個人事業主になりたての時はとこまでを経費にできるのか悩むことが多いと思います。

経費にできるものを経費計上していないのは損しているだけなので、可能なものはきちんと経費として計上しましょう。

繰り返しになりますが、グレーゾーンには無理に足を突っ込まずクリーンな事業を心がけた方が良いです。

胸を張って大きな声で理由が説明できる

これが経費として大事な考え方です。

世の中には裏技的なものもあるようですが、こういうものは基本をきちんと理解してからです。

こういうことは、税理士さんと契約してから考えましょう。

しかし税理士と契約する前に、同じ悩みを共有した方が得かもしれません。

[st-card myclass=”” id=35 label=”” pc_height=”” name=”” bgcolor=”” color=”” fontawesome=”” readmore=”on”]

最後まで読んでいただきありがとうございました。